Per la legislazione in materia di risparmio, gli Hedge Fund sono una particolare tipologia di fondi comuni d’investimento, i cosiddetti fondi speculativi, ed hanno nella maggior parte dei casi l’obiettivo di massimizzare i guadagni ricercando il cosiddetto “absolute return”.

Detta così sembra che siano la quintessenza della speculazione, l’immagine negativa della finanza ed i responsabili principali di tutte le crisi che hanno colpito negli ultimi anni il mondo finanziario.

L’ intento con il quale furono creati è in realtà l’opposto: quello di difendere il proprio portafoglio dall’instabilità del Mercato ed incorporare la minor quantità di rischio possibile. Parallelamente, attraverso opportune strategie, il fondo cerca di guadagnare il più possibile, investendo su qualunque tipologia di prodotto che possa portare un utile, anche quando il mercato è in perdita.

Gli Hedge Fund vennero creati in America nel 1949 da Alfred Winslow Jones, un giornalista e sociologo di Fortune. Visto che si occupava di investimenti e di borsa, mise a punto delle tecniche che da un lato minimizzavano i rischi e dall’altro puntavano a realizzare grandi guadagni.

Il modello di gestione di Jones si scontrava però con alcune limitazione defiite dalla legge americana ed egli fu costretto quindi ad aggirare il problema. In America, l’Investment Company Act del 1940 veniva applicato solamente a fondi con almeno 101 investitori, così Jones decise che il suo fondo avrebbe avuto al massimo 99 investitori.

Un accorgimento, questo, che venne attuato anche dalla legislazione italiana: quando questi fondi di investimento fecero la loro comparsa nel 1999, vi potevano partecipare al massimo 200 investitori (limite poi abrogato nel 2008) la cui singola soglia minima di investimento era di 500.000 euro.

Cosa significa Hedge Fund ?

Hedge Fund letteralmente significa fondo di protezione o di copertura, il dizionario Oxford Languages lo definisce come un “Fondo comune di investimento, soprattutto statunitense, soggetto ad una normativa molto elastica e caratterizzato da una gestione piuttosto rischiosa di capitali privati”.

Questa protezione dall’instabilità del mercato, la cosiddetta volatilità, viene attuata attraverso delle strategie di ricopertura dette hedging che come obiettivo si prefiggono di far diminuire i rischi delle perdite. La legislazione italiana ha invece fuorviato questo concetto definendoli “fondi speculativi”.

Questo termine non ha un accezione dispregiativa e non significa che attuino delle strategie scellerate, ma solo che questi fondi cercano di adottare le più adatte, tra le infinite disponibili, che li portino a guadagnare il più possibile, sfruttando ogni flusso del mercato limitando allo stesso tempo la volatilità dello strumento.

Alcune strategie Degli Hedge Fund

La ricerca di massimizzare i profitti da parte del personale specializzato che gestisce questi fondi avviene attraverso l’applicazione di alcune strategie non attuabili, o solo in modo molto marginale, nei fondi tradizionali.

La tecnica sicuramente più importante è lo Short Selling, la cosiddetta vendita allo scoperto, che consiste nel vendere sul mercato un sottostante preso in prestito che si ritiene essere attualmente sopravvalutato per poi ricomprarlo per poterlo restituire una volta che il costo si sarà abbassato, come da previsione del gestore.

Il guadagno sarà la differenza tra il prezzo della vendita e quello del riacquisto. Una delle modalità spesso utilizzate dagli Hedge Fund è quella di combinare posizioni long e short su azioni dello stesso settore: si acquistano titoli che si pensa siano sottovalutati e contemporaneamente si vendono allo scoperto quelli che si reputano sopravvalutati, in questo modo si crea un guadagno derivato dall’oscillazione dei due valori che nel corretto arco temporale prevede l’approssimarsi dei valori dei titoli al proprio fair value.

La particolarità di questi fondi è che gli strumenti che consentono queste tecniche di gestione possono essere messi in portafoglio in quantità illimitata, cosa non permessa nei fondi tradizionali.

Un’altro meccanismo di guadagno molto diffuso, anche se non tutti gli Hedge Fund lo prevedono, è il leverage, la leva finanziaria che consente di moltiplicare per la proporzione della leva utilizzata i guadagni di una determinata posizione presa sul mercato.

Anche le perdite sono moltiplicate allo stesso modo ma, nella maggior parte dei casi, si fermano quando il valore del patrimonio investito scende fino a 0.

Sembra ovvio ma non lo è, potremmo capire come mai in un possibile futuro approfondimenti sulla leva finanziaria.

Per capire meglio di cosa si tratta facciamo un esempio molto semplice: ipotizziamo di voler investire 100 euro e che l’intermediario che ci consente di andare a mercato consenta di utilizzare un leverage di 300; in questo caso l’investimento diventerebbe di 30.000 euro (100 X 300), e quindi anche il possibile guadagno si applicherebbe su questa cifra.

E’ chiaro che, qualora non si verificasse questo guadagno, il rischio sarebbe quello di perdere l’intero investimento, cioè i 100 euro.

Ne consegue quindi che, in caso di forecast corretto, i guadagni correrebbero 300 volte più velocemente ma, in caso di errore, il patrimonio verrebbe deteriorato alla stessa velocità portando la posizione in serio rischio di sopravvivenza.

Un’altra strategia molto conosciuta è quella dei fondi event driven, che scommettono su eventi specifici e straordinari relativi ad aziende come fusioni, ristrutturazioni o acquisizioni, anticipando gli eventi stessi e prendendo posizione prima della conclusione dell’operazione.

Una menzione speciale va dedicata agli Hedge fund definiti come Global Macro Funds, la cui peculiarità è quella di avere enormi capitali a disposizione e di utilizzarli per cavalcare, ed alcune volte condizionare, grandi temi ed eventi macroeconomici.

Un esempio molto conosciuto è il fondo Quantum di George Soros, che nel 1992 speculò contro alcuni asset vendendo allo scoperto Lire e Sterline per un valore di oltre 10 miliardi di $ e causando una svalutazione della Lira di Oltre il 30% sul Dollaro.

Le banche centrali d’italia e d’inghilterra furono contrette a condurre la propria moneta fuori dal Sistema monetario Europeo (SME), sistema che garantiva la stabilità dei cambi tra valute, e per rientravici, il governo amato fu costretto a varare una manovra da oltre 90 miliardi di lire.

Viene infatti comunemente attribuita al fondo di George Soros, la colpa della comparsa dell ICI (oggi IMU) tra le imposte pagate dai contribuenti italiani.

Quali sono gli Hedge Fund più importanti?

Secondo gli ultimi dati, nel mondo si contano circa 15.000 Hedge Fund i quali hanno avuto un grandissimo successo tra gli investitori qualificati, i quali vi hanno destinato una porzione sempre maggiore di patrimonio. Questo successo ha portato il comparto a a gestire un patrimonio complessivo che è cresciuto da 1.4 Trilioni (1400 miliardi) del 2011 ad oltre 4.5 Trilioni (4500 miliardi) di dollari nel 2021.

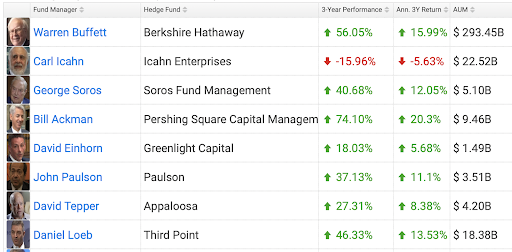

Vediamo ora quali sono gli hedge fund più grandi, i più famosi, e quelli con le migliori performance.

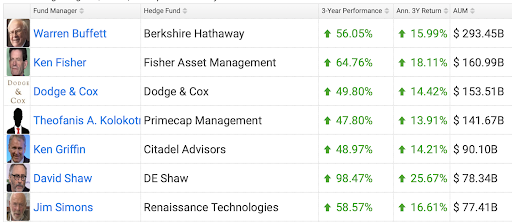

Fondi più grandi:

Dati aggiornati all’inizio del Q4 2021.

- Berkshire Hathaway, la holding che comprende i fondi del celeberrimo Warren Buffet. Gestisce oggi quasi 300 Miliardi di dollari ed ha ottenuto una performace annualizzata, negli ultimi 3 anni del 15,99% per un totale di 56,05%.

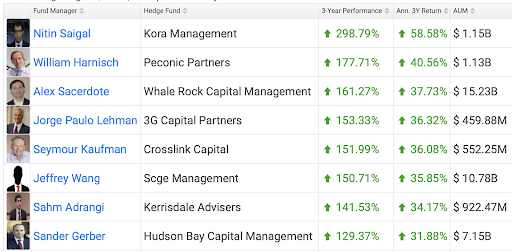

Fondi maggiormente perfomanti:

Dati aggiornati all’inizio del Q4 2021.

- Kora management, guidata dal gestore nitin saigal con circa 1,15 miliardi di dollari in gestione, che ha reso ai propri sottoscrittori il 58.58% all’anno negli ultimi 3 anni per un totale di 298,79%.

Hedge fund famosi:

+ Grandi

+ performance

+ famosi